配资股配资 德邦证券:雅迪控股全产业链布局优势进一步打开利润空间 首予“买入”评级

杠杆股票app

配资股配资 德邦证券:雅迪控股全产业链布局优势进一步打开利润空间 首予“买入”评级

发布日期:2024-08-19 08:39 点击次数:129

热点栏目

自选股

数据中心

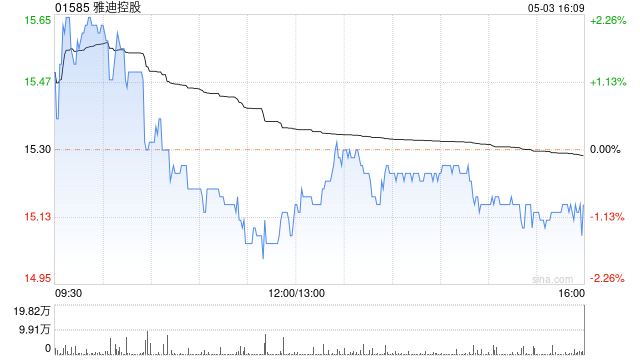

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

德邦证券发布研究报告称,首次覆盖雅迪控股(01585),给予“买入”评级,预计2024-2026年分别实现营业总收入376/422/482亿元,分别同比+7.95%/+12.24%/+14.25%;分别实现归母净利润29/32/37亿元,分别同比+8.35%/+12.72%/+15.50%。公司自2017年起连续7年全球销量第一,稳居行业龙头地位。公司的收入和利润稳健增长,2013-2023年营业收入CAGR为21.26%,归母净利润CAGR达31.25%,产品组合拓展、营销网络扩大等持续推动公司营收及利润稳步提升。

1. 选择合适的股票:选择有较高波动性和交易活跃度的股票,这样可以更容易捕捉到短期的行情变化。

德邦证券主要观点如下:

二轮车行业仍存在预期差,合规龙头有望加速突围。

1)行业增长空间:市场担心行业后续有下滑风险,该行认为二轮车行业偏刚性,需求较为稳定,需求群体扩大背景下,人均保有量仍有提升空间,B端需求提供增量,该行预计行业仍将保持稳定增长,新规落地后,短期行业增长有望迎催化,同时海外市场看,东南亚的电轻摩、欧美市场的电踏车均有望打开成长空间;

2)份额集中速度:市场担心龙头份额提升速度偏慢,中小企业出清较慢,该行认为,两轮车涉及民生,监管有望逐步趋严,合规成本持续提升,新规落地后,龙头份额提升有望加速;

3)利润率提升:随着行业份额不断集中,行业竞争维度将从“价格”转向“产品”,产品力成未来角逐重点,行业利润率将呈现螺旋上升趋势,产业链延伸、进军海外市场等有望明显增厚企业利润,企业利润率仍有明显提升空间。

需求整体偏刚性,需求群体仍在扩大,行业增长仍稳健。

电动车行业严监管有效推动行业加速出清,市场集中度持续提高,行业“马太效应”愈发显著。作为中短途出行的优选工具,电动二轮车凭借环保、便捷等诸多优势,其应用场景不断更新和拓展,有望为行业带来巨大的增长空间。在上述背景下,雅迪不断完善产品布局,聚焦中高端产品发力,2023年实现销量1652万台。同时,公司单车平均售价和单车平均净利整体呈现攀升态势,产能、研发、销售网络等核心优势进一步凸显,有望推动公司实现量价齐升的良性循环。

全产业链布局优势凸显,利润空间进一步打开。

公司持续开展供应链垂直整合工作,不断向前整合电动二轮车电池、电机、控制器等的关键技术和制造能力,实现上下游协同。

1)电池:收购华宇,持续完善电池布局,现已构筑起石墨烯电池、碳纤维锂电池、钠电池“三架马车”并驾齐驱的全新出行生态,带领行业走向科技赋能高端制造的高质量发展之路。

2)电机:公司布局电机领域,逐步掌握电机核心技术。

3)控制器:收购四电系统最核心的BSM控制器制造商——凌博电子,有助于公司强化供应链垂直整合,降低生产成本、掌握核心技术、推动海外扩张,巩固公司的领先地位。

全面进军高增长潜力的海外市场,逐步打开成长空间。

海外政策红利为行业带来增量需求,电动二轮车有望替代东南亚渗透率较高的燃油摩托车,成为东南亚地区的重要交通工具。基于此,公司加速海外市场开拓,截至2023年底,公司的分销版图扩展至欧洲、东南亚、南美及中美洲等90多个国家,海外市场布局逐步完善。同时,公司全面推进海外基地建设,加速产能扩张,海外市场的占有率有望升高。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 配资股配资